制榜|姚雪蕾

制图|王茹

出品|36氪创投研究院

2020年以来,新能源充电桩成为与5G、特高压、工业互联网、大数据中心、人工智能、轨道交通并列的「新基建七大板块」之一,被重点提上经济发展议程。公安部交通管理局公布数据显示,截至2020年6月新能源汽车保有量有417万辆,与去年年底相比增加36万辆,增长率达到9.45%。汽车产业升级趋势和绿色消费新需求造就了新能源汽车的大火,与新能源汽车唇齿相依的充电桩产业也一同被按下了加速键。

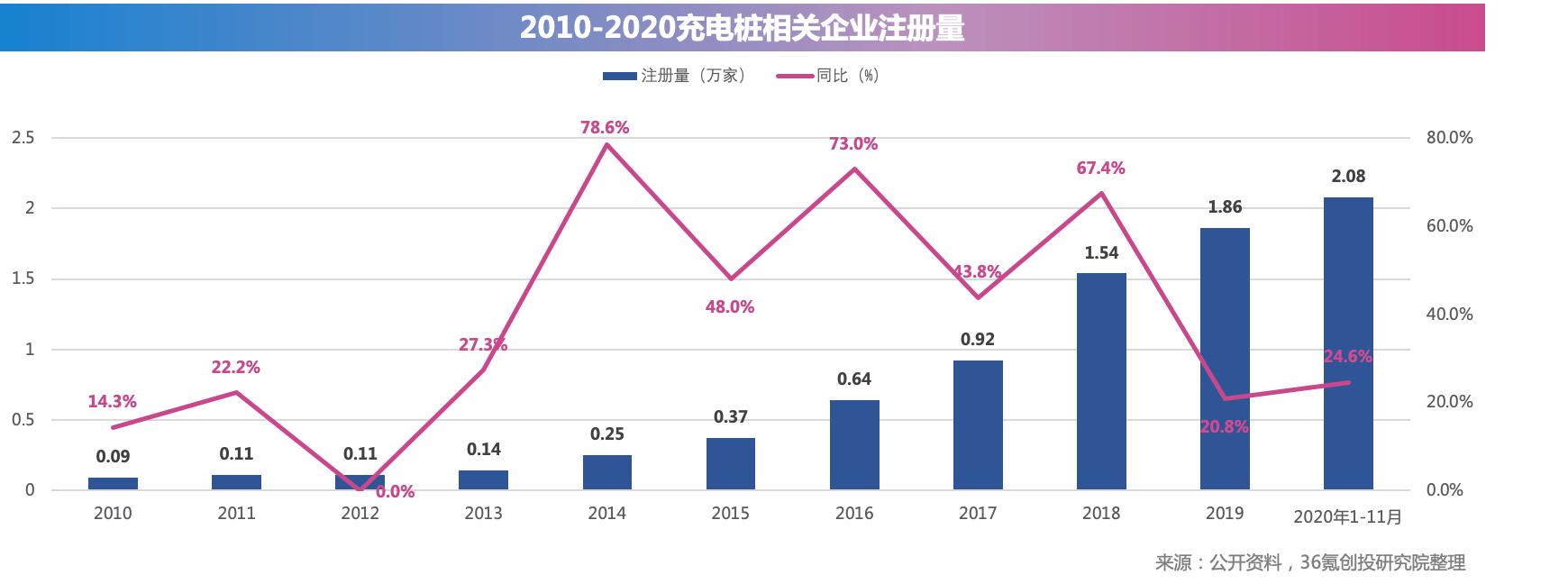

续航能力毫无疑问是新能源汽车行业最为关注和亟需解决的问题之一,在超快充电和超大容量电池技术实现广泛应用之前,充电桩是现阶段缓解车主“电量焦虑”的主要解决方案,相关的企业如雨后春笋般涌现。公开数据显示,截至2020年11月,我国与充电桩相关的存续企业多达8.9万家,其中不仅有蔚来、理想汽车等造车新势力向产业链前端延伸,也有特来电、星星充电、小桔充电等运营商的加入。今年的前11个月内,新增注册的充电桩相关企业数量就超过2万家,是2015年的5.6倍。

2010-2020充电桩相关企业注册量

新能源汽车市场的发展是充电桩的根本推动力。根据中国电动充电基础设施促进联盟统计,截至2020年11月联盟内成员单位总计上报的中国充电桩目前总保有量为153.9万台,已经是全球加油站总数(10万)的15倍有余;尽管如此,以公安部公布的新能源汽车保有量417万辆粗略计算,我国车桩配比仍只有2.7:1。车桩配比不协调将一定程度上成为新能源汽车发展的短板,因此伴随着新能源汽车的持续渗透和普及,充电桩设备市场也将迎来巨大的提升空间。

早在2019年年末,工信部就发布了《新能源汽车产业发展规划(2021~2035)》(征求意见稿),预计到2030年,我国新能源汽车保有量将达到6420万辆;以车桩比1:1为建设目标,在未来10年内我国充电桩市场将仍然存在6300万台的缺口,预计将形成10253亿元的充电桩基础设施建设市场。

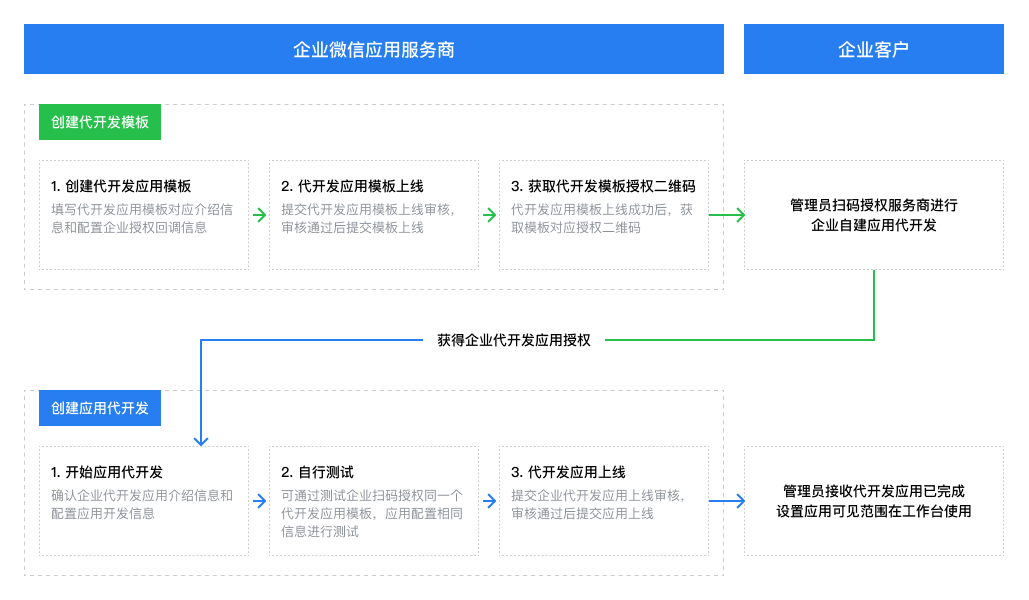

根据36氪创投研究院对新能源充电桩产业的梳理,我们将其划分为供应端、运营端与用户端三大环节。其中设备制造商作为硬件供应端位于产业链上游,负责充电设备各种元器件及壳体等相关部件的生产;产业链中游核心包含:运营商、新能源车企及第三方运营平台,负责充电桩的建设、运营与平台管理。运营软件中以地图、导航、支付为主的功能主要起到支持作用;而下游则是包含商用、乘用为主的新能源汽车、自行车等C端核心用户,以公交车、长途汽车为代表的B端用户数量也逐渐增加。

充电桩产业链

目前来看,处于上游供应端的充电桩整机制造商与零部件生产商有一定重合,以国资背景企业与老牌传统制造企业为主,其产品同质化程度高,市场也相对分散。市场竞争最激烈的环节集中在产业链中游的运营端——运营商盈利水平主要取决于两个因素,一是充电服务费、二是充电桩利用率。

充电服务费由各地政府和发改委自行制定,提升空间有限,因此盈利水平提升的主要空间在充电桩利用率上。经测算,充电桩利用率须达到10%—15%才能实现盈利。而现实是,我国公共充电桩利用率相对较低,平均约4%,在充电桩铺设最多的北京和上海使用率仅为1.8%和1.5%。一个典型的例子是,拥有充电桩数量最多并且占据46.7%的市场份额的特来电,也只是在2019年4月刚刚跨过盈亏平衡线。运营商们面临的现状,一方面是充电基础设施仍存在大量需求,另一方面却存在大批闲置的充电桩。

但可以明确的是,伴随着充电桩被纳入“新基建”行列,新一轮的建设期已经到来,市场格局也可能迎来新一轮洗牌。

暂无评论内容